インボイス制度におけるSAPシステム上の具体的な対応

2023年1月31日

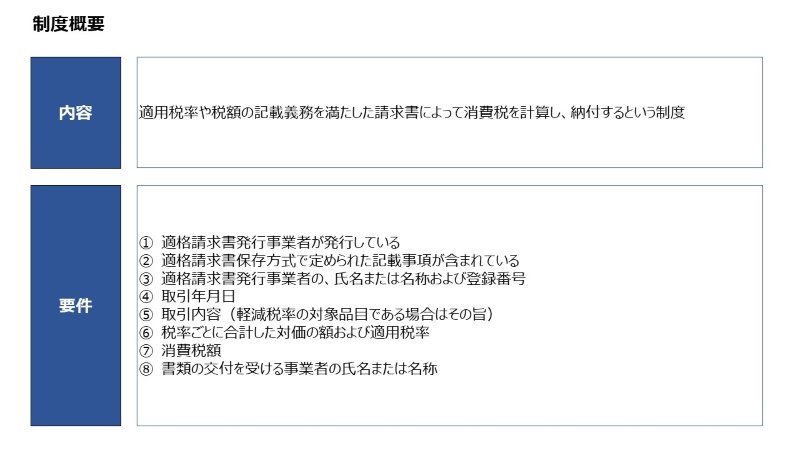

仕入税額控除とは

仕入税額控除とは、消費税の課税売上高にかかる消費税額から課税仕入高にかかる消費税額を控除することをいう。消費税の課税事業者は、課税売上高と課税仕入高から計算した消費税額の差額を納税しなければならない。

例えば課税売上高から計算した消費額税が2000円で、課税仕入高から計算した消費税額が1400円であれば、差額の600円を納税する。

この仕入税額控除が、インボイス制度開始後、免税事業者や消費者など、適格請求書発行事業者以外の者から行った課税仕入れは、原則として仕入税額控除の適用を受けることはできなくなるため、売り手、買い手どの事業者も対応が必須である。

SAPシステム上の具体的な対応とは

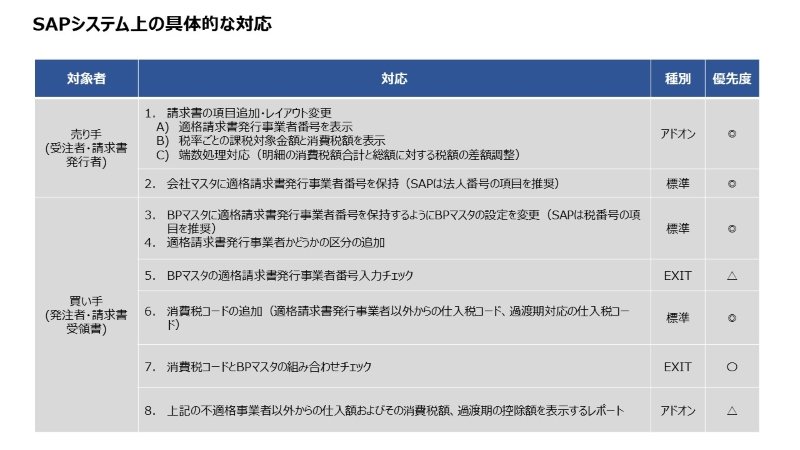

今回は、インボイス制度の開始が迫ってきた中で、現時点におけるSAPシステム上の具体的な対応について紹介する。現時点においてSAPシステム上の具体的な対応は、主に8点(売り手 2点、買い手 6点)と考えている。

- 売り手 (受注者・請求書発行者)

- 請求書の項目追加・レイアウト変更

- A)適格請求書発行事業者番号を表示

- B)税率ごとの課税対象金額と消費税額を表示

- C)端数処理対応(明細の消費税額合計と総額に対する税額の差額調整)

- 会社マスタに適格請求書発行事業者番号を保持(SAPは法人番号の項目を推奨)

- 買い手(発注者・請求書受領書)

- BPマスタに適格請求書発行事業者番号を保持するようにBPマスタの設定を変更(SAPは税番号の項目を推奨)

- BPマスタに適格請求書発行事業者かどうかの区分の追加

- BPマスタの適格請求書発行事業者番号入力チェック

- 消費税コードの追加(適格請求書発行事業者以外からの仕入税コード、過渡期対応の仕入税コード)

- 消費税コードとBPマスタの組み合わせチェック

- 上記の不適格事業者以外からの仕入額およびその消費税額、過渡期の控除額を表示するレポート

上記8点に加えて、SAPシステムでアドオン有無等や優先度も考慮した内容は以下の図の通りになる。

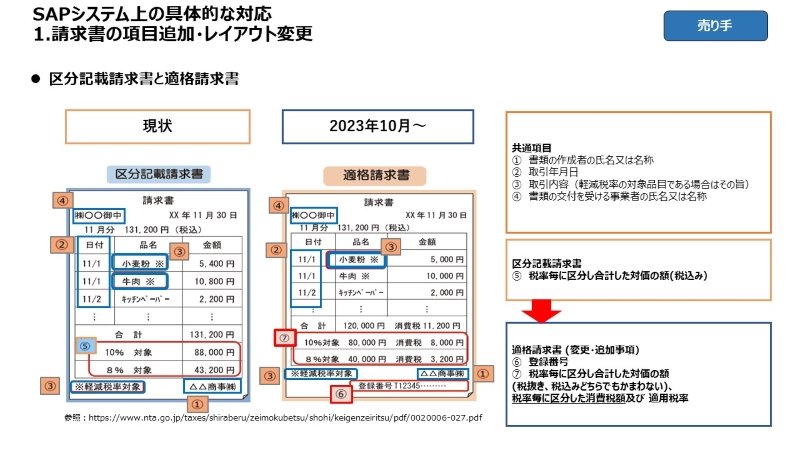

これより上記のうち、1、6、7の3つについて図を用いて説明をする。まずは、売り手側である。

- 売り手(受注者・請求書発行者)

- 請求書の項目追加・レイアウト変更

- A)適格請求書発行事業者番号を表示

- B)税率ごとの課税対象金額と消費税額を表示

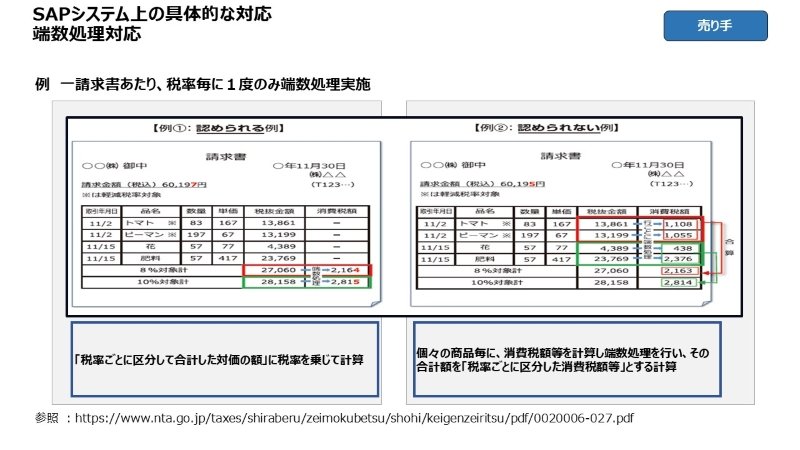

- C)端数処理対応(明細の消費税額合計と総額に対する税額の差額調整)

インボイス制度では、「適格請求書等保存方式」が適用され、新たに「税率ごとの消費税額及び適用税率」と「登録番号」の記載が必要となる。

適格請求書等保存方式では、端数処理のルールが定められており、8%、10%の税率ごとに合計した対価の額に税率を乗じて消費税額を算出する。

次に、買い手側である。

- 買い手(発注者・請求書受領書)

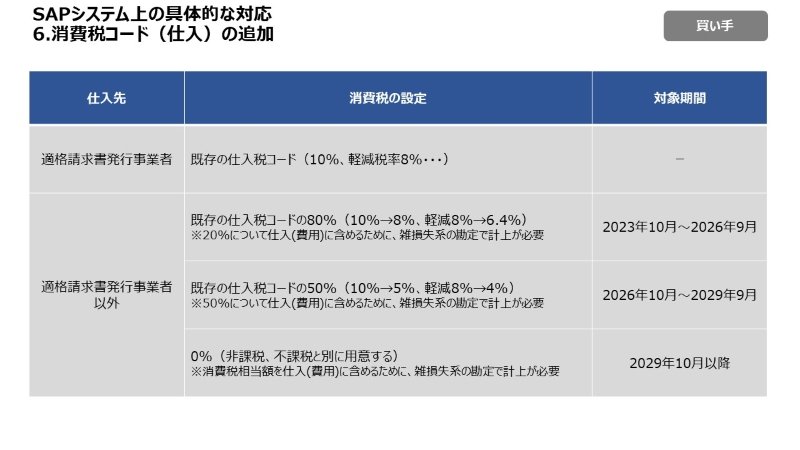

6. 消費税コードの追加(適格請求書発行事業者以外からの仕入税コード、過渡期対応の仕入税コード)

適格請求書発行事業者の仕入税コードは、既存のコードで対応可能である。一方、適格請求書発行事業者以外の仕入税コードは、過渡期対応の仕入税コードの設定が新たに必要になる。

適格請求書発行事業者以外の仕入税コードに過渡期対応の仕入税コードの設定が必要になる理由は、インボイス制度開始後は、前述の通り適格請求書のみが仕入税額控除の対象となり、適格請求書発行事業者以外から仕入税額控除が認められない。

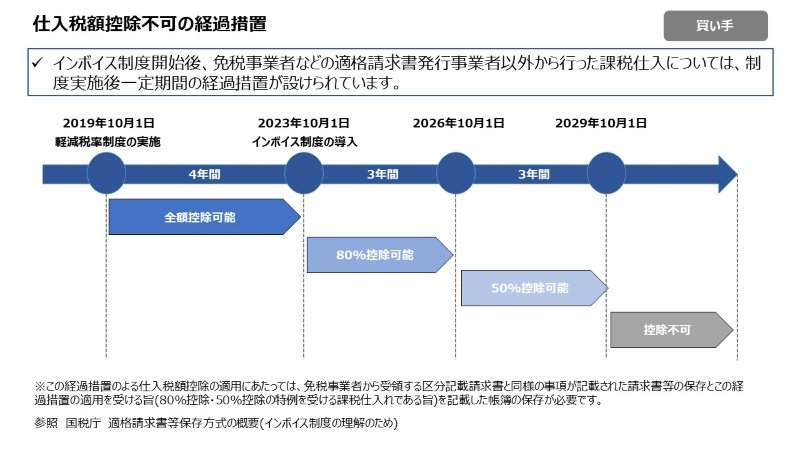

ただし、インボイス制度開始から6年間は経過措置が認められており、最初の3年(2026年9月30日まで)は免税事業者等からの課税仕入れの80%を、その後の3年(2029年9月30日まで)は50%を控除できる。

なお、簡易課税制度を選択している課税事業者の場合は、インボイス制度に必要な適格請求書の区分経理が必要ないため、この経過措置は適用されない。

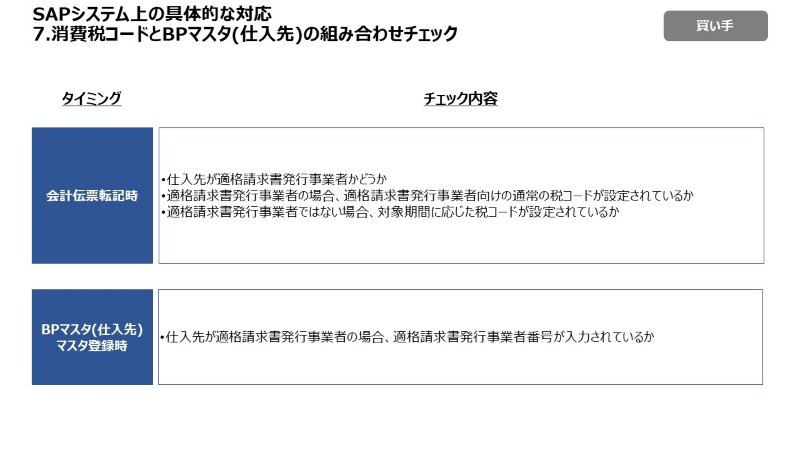

7. 消費税コードとBPマスタの組み合わせチェック

SAPは、以下2つの対応を行わない方針であるため、EXIT等でチェックや代入を行う必要がある。

- FB60、MIROでの仕入先請求書登録の必須記載事項の確認

- 税コードが正しいかチェックする仕組み

おわりに

インボイス制度開始が迫ってきた中で、今一度インボイス制度検討や対応状況の確認をしてほしい。システム対応も重要だが、運用も重要であるため、新しいオペレーション等の従業員への教育も必要になる。

本ブログが読者の新しい気づきの一因になれば幸いである。