海外拠点の税対応

複雑な仕組の理解、迅速なシステム対応要求に

お悩みはありませんか?

マーケットの拡大、人材の確保、コストの削減などを理由に日本企業の海外進出は当たり前の時代です。

海外でのビジネスを円滑かつスピード感を持って進めるためには、システム対応も欠かせません。

ガバナンス強化を目的として海外拠点にSAPソリューションを導入する企業が増えていますが、システム課題の1つにローカル特有の税対応が挙げられます。

NTTデータグループでは、世界41カ国でAMOサービスを展開しています。

アジアをはじめ、アメリカ、ヨーロッパなど、幅広い地域で税対応の豊富な経験と実績がございます。

海外税対応実績の一例

| 国・地域 | 税 | 概要 |

|---|---|---|

| 中国 | 増値税 | 物品の販売や加工、修理や物品の輸入の場合に課税対象となり、 物品の種別に応じて税率が変更となる。 |

| インド | GST | 物品及びサービスに関連する取引の場合に課税対象となり、 課税対象の提供元・提供先の州に応じて税種類や税率が変更となる。 |

| インドネシア | VAT | インドネシア課税地域内における物品、サービスが課税対象となり、 最終消費者が負担する。課税対象に応じて税率が変更となる。 |

| EU | VAT | EU内で行われるすべての物品、サービスが課税対象となる。 EU加盟国ごとに税率は異なるが最低税率は15%であると決められている。 |

| メキシコ | IVA | 商品及びサービスの輸入・販売に課税課税対象となり、 税率は一律16%である。食料品、医療費、教育費などは非課税、または税率0%である。 |

| マレーシア | GST | マレーシア国内において事業目的で行われるすべての物品またはサービスが課税対象であったが、 2018年6月に撤廃となっている。 |

悲鳴!非常に複雑なインドのGST

海外税対応の事例としてインドのGST(Goods and Service Tax: 物品およびサービス税)をご紹介します。

インドのGSTはとても複雑な制度です。

なぜなら「物品およびサービス自体の提供元の州」「提供先の州」「提供される物品ならびにサービス」の組み合わせによって、

課税される税の種類や税率が変わるからです。

販売側だけでなく購買側でも、物品ならびにサービスがどの州からどの州に移動/提供されるか、という観点が必要になり、

また互いの相殺も発生するため、高度なシステム対応が求められます。

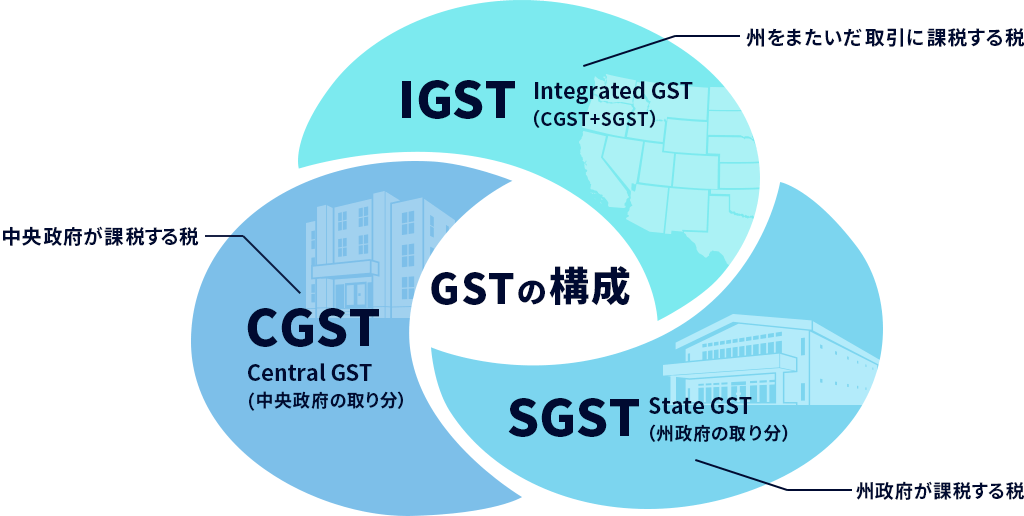

インドGSTの特徴

GSTの構成

多様な相殺控除パターン

〇:相殺控除可能 ×:相殺控除不可

| IGST | CGST | SGST | |

|---|---|---|---|

| IGST | 〇 | 〇 | 〇 |

| CGST | 〇 | 〇 | × |

| SGST | 〇 | × | 〇 |

SAPシステム対応

インドGSTの導入にあたり、以下のような変更が発生します。

- 50を超えるSAP Noteの適用

- マスタ関連の変更(CINマスタ廃止、品目マスタでHSN/SACを定義、仕入先得意先マスタでGSTIN定義、税の検索条件)

- 購買関連の変更(購買発注明細のIndiaタブ、予定配送費用がCVD/AEDからBEDに変更)

- 入出庫関連(購買入庫時の「Excise」タブが非表示化、輸入関税請求書の入力が不要)

- Excise関連(Excise関連のトランザクションコード廃止)

- 請求書照合関連(GST partner追加、Place of Supply追加、Assessable value追加)

- 仕入先請求書関連(請求書照合関連と同様の変更、マニュアル入力必要)

- 申告フォーマット関連(Register系の申告フォーマット出力機能廃止)

など・・・

業務側の変更も多いことから、現地と密接にコミュニケーションが必要となります。

バイリンガルのコンサルタントがこれまでのナレッジを活用してスムーズに対応できるのが、GSLsの強みです。また導入以降も継続的な支援を提供可能です。

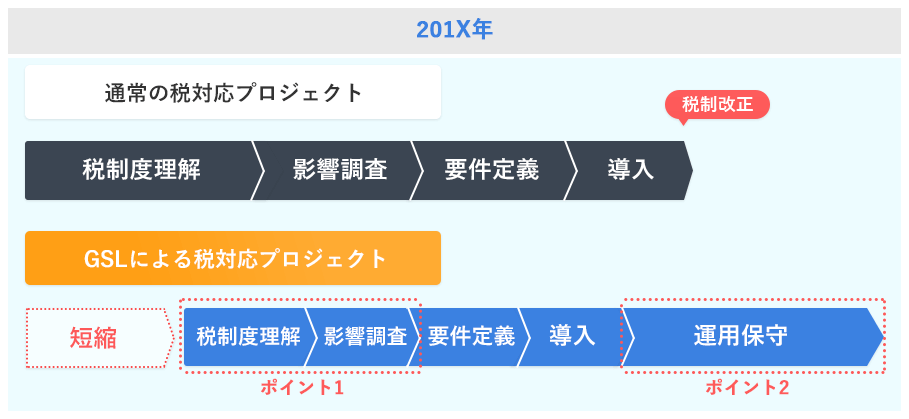

ポイント1

グループ力を活かしたナレッジ、運用保守で培ったナレッジを用いることで、制度の理解と影響調査の期間が短縮されます。

ポイント2

運用保守で継続的にご支援いたします。また次回の税改正でも活用できるようにナレッジを蓄積します。