2019年 税制改正

消費税が変わる、システムはどうする?

2019年10月1日、社会保障と税の一体改革の下、消費税率が現行の8%から10%へ引上げられます。また、日本で初めて一部の品目へ「軽減税率」が導入されることになりました。さて、システムではどのような対応が求められるのでしょうか?

本記事では、日本初となる軽減税率の概要と、税制改正に伴うシステム対応とはどのようなものか、どのようなスケジュール感で進めていくかについて解説いたします。

そもそも軽減税率とは?

日本で初導入となる軽減税率。対象とされる品目は、「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」となっています。これらの品目については、消費税は10%ではなく8%据え置きとなります。

企業では、上記品目に適用される軽減税率(8%)分と、それ以外の品目に適用される標準税率(10%)分とを分けて、

商品管理や経理処理、消費税の申告・納税をすることが求められます。

日々の取引では、売上および仕入れについて、軽減税率適用分と標準税率適用分をそれぞれ区別し集計・記帳が必要となります。また、期末の申告・納税にあたって税額計算する際には、1年間の取引の合計額についても、軽減税率適用分と標準税率適用分をそれぞれ区別し計算する必要があります。

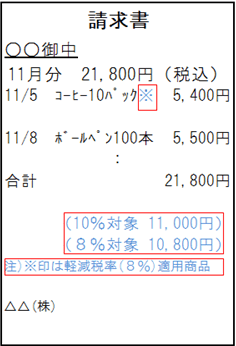

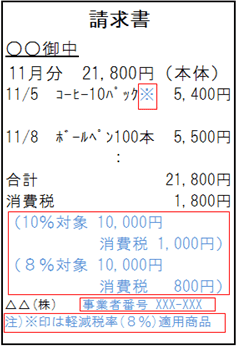

軽減税率適用後は、適正な課税を確保する観点から、複数税率制度に対応した仕入税額控除の方式として、請求書の記載方式が変更になります。平たく言えば、請求書上で各品目にどちらの税率が適用されているのかを明記することが必要になるということです。

企業側の準備などに配慮し、平成31年10月から4年間は簡素な方法(「区分記載請求書等保存方式」及び税額計算の特例)が適用され、平成35年10月から「適格請求書等保存方式」が導入されます。

下記が変更後の請求書イメージとなります。

平成31年から4年間

区分記載請求書

- 軽減税率の対象品目がわかるよう記載(「※」印等をつけることにより明記)

- 税率ごとに区分して合計した対価の額を記載(税込)

平成35年以降

適格請求書等保存方式

- 適格請求書発行事業者の登録番号を記載(登録を受けた課税事業者のみが発行可能)

- 軽減税率の対象品目がわかるよう記載(「※」印等をつけることにより明記)

- 税率ごとに区分して合計した対価の額を記載(税込又は税抜き)

- 税率ごとに区分して合計した消費税額を記載

図 「区分記載請求書等保存方式」と「適格請求書等保存方式」イメージ

こうした軽減税率への対応は、一見すると食品や新聞を扱う会社以外は無関係のように見えますが、軽減税率は経費購入も対象となります。例えば、会議の際のお茶請けに購入したペットボトル飲料やお菓子は軽減税率の適用対象です。つまり、業種を問わず幅広い企業で軽減税率への対応が求められるのです。

また、軽減税率は同じ品目でも取引形態によって適用税率が異なる場合が存在します。

軽減税率対象品目のひとつが「酒類・外食を除く飲食料品」ですが、同じ品目でも「外食」にあたる場合は軽減税率の適用外となるのです。例えば同じペットボトルのお茶でも、会議で出すように購入したものは軽減税率適用となり8%ですが、ケータリングなどで出されたものは「外食」にあたり10%となるのです。このように、軽減税率適用対象とそうでないものも線引は結構複雑なのです。

税制改正で求められるシステム対応

この税制改正によって、求められるシステム対応は消費税率引き上げに関わる対応と、軽減税率導入への対応の2種類に大別されます。

消費税引き上げ対応では、税率を設定し直します。購買側では発注・仕入計上時、販売側では見積・受注・売上計上時・残高管理などで対応が必要になってきます。また取引の形態によっては、2019年10月1日以降の計上でも引き上げ前の8%が適用される場合もあります。

取引の基点を整理し、それに合わせて適用される税率を設定する必要があります。

軽減税率への対応は、消費税引き上げの対応ほど単純ではありません。日々の取引においては、品目別、取引形態別で複数税率で入力できるようにする事はもちろん、先で説明した請求書などの帳票フォーマットも、仕入税額控除の要件にあうよう改修することが求められます。また期末の消費税申告書が作成できるよう、入力された取引データを集計し、仕入税額控除の要件にあった帳簿が作成できることも求められます。

今回の税制改正は、既存機能の影響調査に加え、軽減税率適用により生じる新しい要件があるため、前回8%引き上げ時の対応よりも作業ボリュームも難度も大きいことが予想されます。早めの対応をご検討ください。

GSLsが提供する

「SAP版 税制改正対応サービス」のご紹介

システム対応としては、消費税率引き上げの対応と軽減税率への対応の2つに大別されると説明しました。

GSLsではそのどちらについても大きなアドバンテージを持っています。

消費税率引き上げの対応では、2014年の消費税8%引き上げ時に多くのお客様システムで対応を行わせていただき、蓄積されたナレッジがあります。

体系化された影響調査手法を用い、アドオンプログラム、カスタマイズ、マスタ設定、汎用定数テーブルの値など漏れなく効率よく調査することが可能です。

軽減税率への対応では、税法が複雑なインドなど各国の税制対応実績に基づき、品目別、取引形態別による複数税率設定の蓄積されたナレッジがあります。

各マスタ、伝票項目、申請書フォーマットなどお客様システムにおける影響範囲の洗い出しを行い、どのような対応が必要なのか、コンサルティングから行わせていただきます。

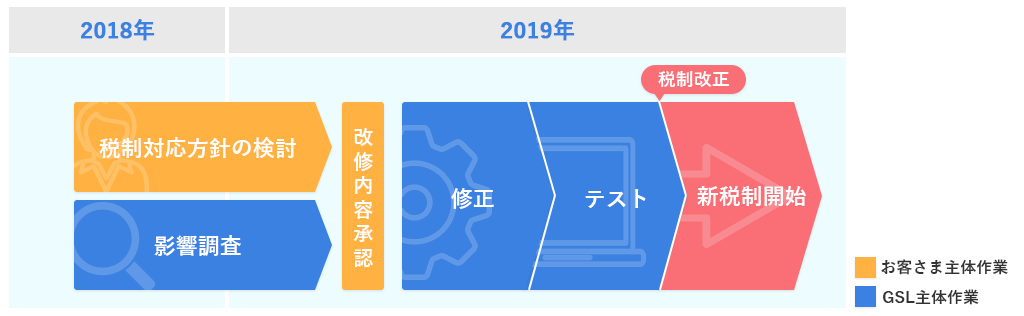

下記が対応スケジュールの目安となります。対応の流れとしては、影響調査を行った後、改修、テストの運びとなります。軽減税率対応のボリュームが大きいこと、また2019年は改元対応もあることから、2018年度中から対応を開始し、直前でバタバタしないことが肝心です。ぜひ、GSLsへご依頼ください。

関連資料

-

2019年 改元

2019年5月1日、とうとう平成は新元号へ。

改元に伴うシステム対応では何をすべきなのかについて解説いたします。

ダウンロード資料

関連資料

-

基幹システムソリューションガイド(大全)

NTTデータ グローバルソリューションズが提供するお客様のDX(デジタルトランスフォーメーション)を実現するためのソリューションガイドです。ぜひ、ご一読ください。 ダウンロード